Wie verlief das Anlagejahr 2020 für die Schweizer Pensionskassen?

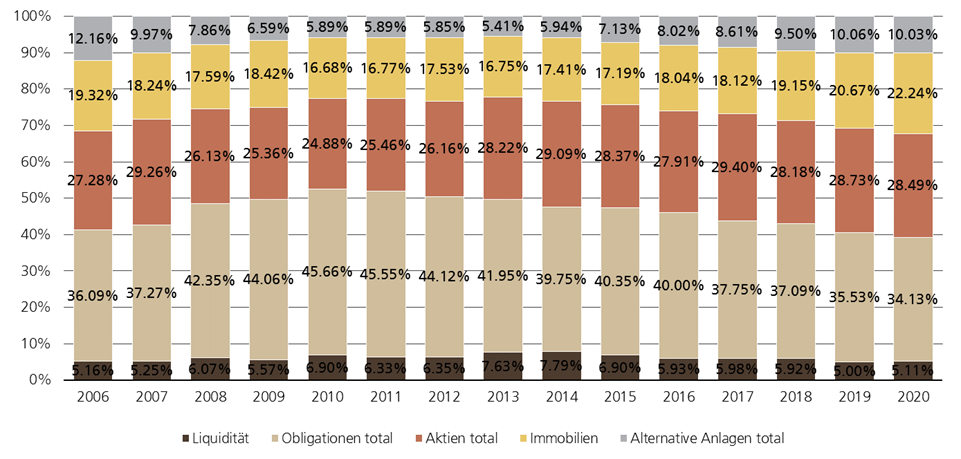

Am Ende des Jahres war von den gravierenden Ereignissen der ersten Jahreshälfte nicht mehr viel zu sehen. Zwar mussten die Pensionskassen im März herbe Verluste verbuchen, konnten diese in den Folgemonaten allerdings schrittweise wettmachen und schlossen das Jahr mit einem durchschnittlichen Renditezuwachs von 4 Prozent (Abbildung 1). Dies entspricht, gegeben der durchschnittlichen Anlagestrategie der Schweizer Pensionskassen und zufolge unserer Kapitalmarktannahmen für die kommenden 15 Jahre, etwa einem «normalen» oder mittleren Jahresgewinn. Dementsprechend sollten die PKs auch die Sollrendite erreicht haben.

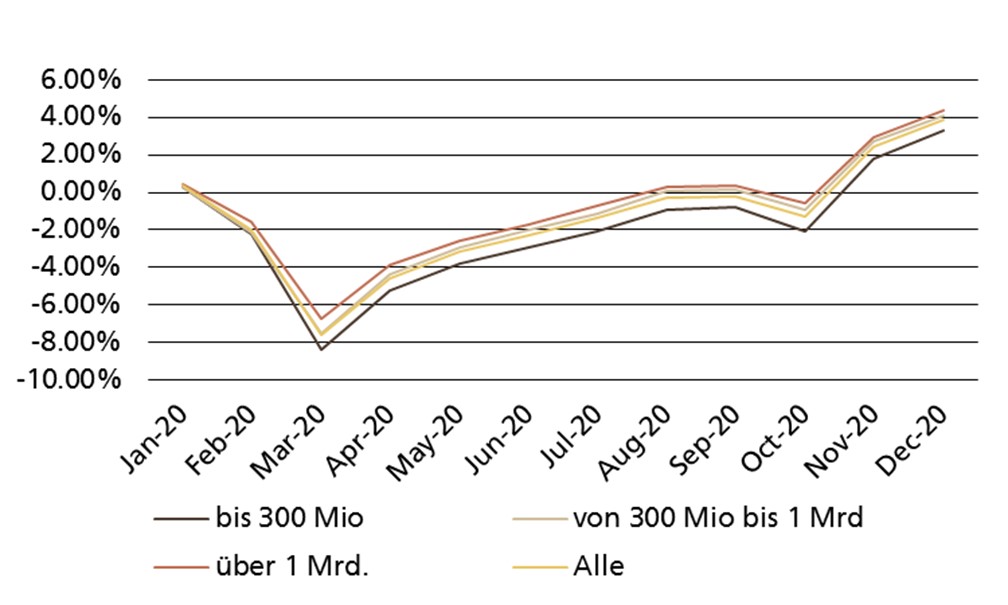

Verantwortlich für die wahrscheinlich besser als zu manchen Zeiten erwartete Performance war erstens die breite Diversifikation der Pensionskassen. Wir konnten über das Jahr 2020 gut erkennen, dass sich der Mix aus Anleihen, Aktien, Immobilien und Alternativen Anlagen ausbalanciert hat (Abbildung 2). Zweitens hatten wir auch eine unerwartet steile Aufholjagd, getrieben unter anderem von der unermüdlichen Unterstützung der Zentralbanken, vor allem der US-Notenbank Fed, die die Zinsen stark gesenkt hatte. Dabei hat sich ausgezahlt, dass Pensionskassen ihre Anlagestrategie meist nicht sehr impulsiv anpassen. Es zeigt auch einmal mehr, wie wichtig es für Pensionskassen ist, einen langen Atem zu haben.

Haben Sie hektische Verkaufs- oder Kaufsbewegungen gesehen während den Covid-induzierten Turbulenzen vom März 2020?

Aus der durchschnittlichen Anlageallokation der Pensionskassen können wir entnehmen, dass es insgesamt keine grossen oder auffallenden Veränderungen gegeben hat. Lediglich die gravierenden Marktbewegungen waren in der kapitalgewichteten Anlagestrategie deutlich sichtbar. Einzelne Pensionskassen könnten allerdings durchaus aktiv gewesen sein. Meine Kollegen seitens «Relationship Managment für Institutionelle Kunden» bestätigen, dass die Vorsorgeeinrichtungen grundsätzlich ihrer Strategie treu geblieben sind. Sie haben vor allem Rebalancings vorgenommen, was sich gemäss UBS Pensionskassenbarometer ausgezahlt hat. Fast alle Teilnehmer dieser Studie haben 2020 eine positive Rendite erwirtschaftet.

Suchen die Pensionskassen wieder vermehrt liquide Titel oder geht der Trend hin zu alternativen Renditequellen sichtbar weiter?

Was wir weiterhin beobachten, ist der seit Jahren anhaltende Trend von einer Reduktion der Anleihenquote hin zu mehr Aktien, Immobilien und vermehrt auch alternativen Anlagen wie Hedge Funds, Private Equity und Infrastructure sowie Rohstoffe (Abbildung 3). Einige Pensionskassen könnten also die starke Korrektur als Chance zur weiteren Umschichtung genutzt haben. Im aktuellen Negativzinsumfeld und bei den deutlich tieferen risikoadjustierten Renditeerwartungen der kommenden Jahre – verglichen mit denen der letzten Jahre – ist dies auch nicht überraschend.

Was erwarten Sie 2021 in den Hauptmärkten von Schweizer Pensionskassen?

2021 sollte ein Jahr der Erholung werden. Trotzdem sind Zinsanhebungen für die Schweizerische Nationalbank (SNB) kein Thema, denn dafür sind die Inflation und die Wirtschaftsauslastung zu schwach. Jedoch sollte die SNB weniger aktiv am Devisenmarkt agieren müssen, um den Schweizer Franken zu bändigen, wenn auch die Wirtschaftslage in der Eurozone an Fahrt aufnimmt.

Solange die Pandemie aber nicht völlig unter Kontrolle ist, sehen wir den hiesigen Anleihenmarkt einer erhöhten Volatilität ausgesetzt und erwarten keine grössere Verengung der Risikoprämien. Für das aktuelle Jahr erwarten wir einen Gesamtertrag des Schweizer Anleihenmarktes nahe bei null. Positive Nominalrenditen für CHF-Investment-Grade-Anleihen werden zwar immer seltener und sind vermehrt mit höherem Kreditrisiko oder längeren Laufzeiten verbunden, doch bieten sich immer noch solide «BBB»-Namen (Telekommunikation, Versorger, Immobilien) sowie selektiv zyklische Namen aus dem Bergbausektor an.

Basierend auf den Konsensgewinnschätzungen für 2021 beträgt das Kurs-Gewinn-Verhältnis für den SMI rund 18x und liegt angesichts des tiefen Zinsniveaus faire 16 Prozent über dem 20-Jahre-Durchschnitt. Damit sind Schweizer Titel leicht teuer bewertet, bieten aber auch defensiven Charakter. Für Schweizer Aktien erwarten wir weniger Währungsverluste und wieder mehr Fusionen und Übernahmen. Dies ist der Nährboden für ein voraussichtlich knapp zweistelliges Gewinnwachstum in diesem Jahr.

Wir empfehlen, einen guten Mix aus defensiven Basiswerten und konjunktursensitiven Ergänzungswerten im Portfolio zu halten. Auch Finanzwerte bereichern ein Portfolio, weil die Deflation des letzten Jahres sich 2021 kaum wiederholt. Nachhaltige Dividenden mit mittelfristig gutem Steigerungspotenzial sind unsere Basisstrategie bei der Aktienauswahl an der Schweizer Börse. Die Aktienselektion wird in Anbetracht der gestiegenen Bewertungen wichtiger. Global sollten Small und Mid Caps vom Aufschwung profitieren.

Und im Immobilienmarkt?

Bei den Immobilien mischt Covid-19 die Karten neu. Homeoffice gehört inzwischen für immer mehr Menschen zum Alltag. Die Anzahl der Erwerbstätigen, die regelmässig von zu Hause arbeiten werden, dürfte sich in den nächsten fünf Jahren verdoppeln. Damit steigt erstens der Bedarf nach Zusatzzimmern gegenüber der aktuellen Wohnsituation. Mehr Wohnfläche für Eigenheime ist angesichts der angespannten Erschwinglichkeit primär ausserhalb der Zentren erhältlich. Zweitens entkoppelt Homeoffice zusehends den Wohn- vom Arbeitsort, was die Wohnungsnachfrage tendenziell gleichmässiger auf die Regionen verteilt.

Dies verschärft allerdings den Standortwettbewerb unter den bisherigen Wohngemeinden. Die gewonnene Wahlfreiheit beim Wohnen begünstigt Regionen, die bis anhin ausserhalb der klassischen Pendlerzonen lagen. Hauptprofiteure dürften das Unterwallis, das Churer Rheintal und die Bodensee-Region sein. Diese Regionen punkten mit relativen tiefen Gesamtwohnkosten und sind beliebt – gemessen an der bereits in den letzten Jahren gestiegenen Wohnungsnachfrage. Die Peripherie dürfte in Sachen Mietwohnungsmärkte – im Gegensatz zum Eigenheimmarkt – hingegen nur wenig profitieren. Denn Wohneigentum ist dort relativ erschwinglich, sodass der Kostenvorteil gegenüber Mietwohnungen voll zum Tragen kommt. Der Homeoffice-Trend dürfte daher die angespannte Lage bei Mietwohnungen in den leerstandgeplagten peripheren Regionen kaum entschärfen.

Die Verkaufsflächen sollten sich an attraktiven Standorten mittelfristig besser behaupten als gemeinhin erwartet. Dafür spricht, dass kein anderes Kernsegment im Immobilienmarkt bereits in den letzten Jahren derart unter Anpassungsdruck stand wie dasjenige der Verkaufsflächen. Die Risikoprämien auf dem Transaktionsmarkt waren entsprechend hoch. Einkaufen ist eine wichtige Freizeitbeschäftigung, die durch den Onlinehandel nicht vollständig ersetzt werden kann. Dennoch braucht es wohl eine Umnutzung eines Teils der bestehenden Flächen sowie eine erneute Senkung der Mietpreishöhe an zweitrangigen Lagen. Bezüglich Gewerbeliegenschaften – Konkurse wurden durch staatliche Unterstützungsprogramme bisher weitgehend verhindert – ist der Ausblick stark konjunkturabhängig.

Sehen Sie bedeutende Megatrends, die langfristige Investmentmöglichkeiten bieten oder besondere Risiken bergen?

Wir halten die seit einiger Zeit aktuellen demografischen Trends – Urbanisierung, Alterung und Wachstum der Bevölkerung ¬– weiterhin für massgebende langfristige Investitionsmöglichkeiten; sie sind bespielweise die Grundlage für Smart-Mobility. Zudem hat die Covid-Krise den technologischen Wandel beschleunigt. Davon profitieren dürften nicht unbedingt die Technologieriesen selbst, sondern vielmehr Unternehmen, deren Produkte auf der zunehmenden Digitalisierung basieren, beispielsweise Medtech, 5G, Fintech und Greentech. Auch der Wandel hin zu mehr nachhaltigem Wirtschaften und Investieren wurde durch das vergangene Jahr eher bestärkt, während herkömmliche Energie zunehmend an Attraktivität verlieren dürfte.

Abbildung 1

Abbildung 2

Abbildung 3